Структура налогов

Понятие налога, его основные признаки

Определение 1

Налог – это индивидуальный и безвозмездный платеж, который взимается в обязательном порядке с юридических и физических лиц путем отчуждения принадлежащих им денежных средств для обеспечения деятельности и нормального функционирования государства и его муниципалитетов.

Налоги включают в себя следующие признаки:

- Они носят обязательный безвозмездный характер.

- Взимаются в денежной форме.

- Обладают публичностью и нецелевым характером.

Структура налога и его основные элементы

Структура налогов выражена в их элементах. В свою очередь элементы налогов подразделятся на три группы.

Первую группу элементов составляют основные элементы налогов. Все эти элементы закреплены законодательно при установлении налога. К этим элементам относятся:

- Налогоплательщики. Это основной участник налоговых отношений. Налогоплательщиком могут быть как юридические, так и физические лица, которые, в соответствии с налоговым законодательством, обязаны уплачивать соответствующие налоги и сборы. В свою очередь, налогоплательщики подразделяются на два вида: резиденты (постоянно пребывают на территории государства) и нерезиденты (не имеют постоянного местопребывания в государстве)

- Объект налогообложения. Объектом налогообложения, в соответствии с налоговым законодательством, являются обстоятельства, которые имеют стоимостную, физическую или количественную характеристику. Именно с возникновением этого обстоятельства у налогоплательщика и возникает обязанность уплаты налога.

- Налоговая база. Налоговой базой выступает стоимостная, физическая или количественная характеристика объекта налогообложения. Именно к этой базе применяется ставка налога при определении его величины.

- Налоговая ставка. Это размер налога, который приходится на одну единицу объекта налогообложения.

- Налоговый период. Это период, по завершению которого нужно определить налоговую базу и рассчитать сумму налога. В качестве периода определения налога выступают месяц, квартал или год.

- Порядок исчисления налоговых платежей. Этот элемент представляет собой набор действия для определения суммы налоговых платежей, которые подлежат уплате в бюджет за тот или иной налоговый период с учетом налогооблагаемой базы, налоговой ставки и льгот по налогу.

- Порядок уплаты налога. Этот элемент позволяет упорядочить процесс уплаты налога в бюджет. Для каждого налога существует свой порядок уплаты.

- Сроки уплаты налога. Это календарная дата или период, в течение которого должна быть осуществлена уплата налога в бюджет.

Вторая группа налоговых элементов представлена факультативными элементами. Их применение может быть необязательно, но в законодательстве о налогах и сборах они могут быть определены. На данный момент в эту группу относится только один элемент – это налоговая льгота.

Замечание 1

Налоговой льготой характеризуется преимущество, которое предоставляется отдельным категориям налогоплательщиков. Может выражаться как в возможности не уплачивать налог, так и уплачивать его в меньшем размере.

И, наконец, третья группа представлена дополнительными элементами налога, т.е. такими элементами, которые не предусмотрены для установления налога в обязательном порядке, но в то же время нужны для установления налогового обязательства. К этой группе элементов относятся:

- Предмет налога. Это те события и явления материального мира, которые помогают определить объект налогообложения.

- Единица налога. Это единица, которая используется для количественного выражения налоговой базы.

- Масштаб налога. Помогает определить физическую характеристику объекта налогообложения.

- Источник налога. Это резерв, за счет которого осуществляется уплата налога.

- Получатель налога. Являются бюджет (федеральный, региональный, местный) или внебюджетный фонд.

spravochnick.ru

Налоговая система: понятие и структура

История налоговой системы в РФ

История налоговой системы России началась с переходом на новые рыночные отношения и новую власть. Новое правительство сформировало новую систему налогов и сборов, установило новое законодательство. Первым законодательным проектом был закон «Об основах налоговой системы РФ», который вышел в действие в 1991 году.

В дальнейшем налоговая система России претерпела множество изменений, в итоге в 1998 году появилась первая часть основного законодательства в области налогообложения Налогового Кодекса РФ, а уже в 2000 году и вторая часть, которая стала завершающей.

Далее, еще одним важным событием в налоговой системе было формирование государственной налоговой инспекции, образованной в 1990 году. Затем это государственное подразделение было переименовано в Министерство по налогам и сборам (в 1998 году), а в 2004 году стала действовать Федеральная налоговая служба.

Замечание 1

Надо отметить, что Федеральная налоговая служба осуществляет свою деятельность и по сегодняшний день.

Налоговая система является основным и приоритетным элементом экономической деятельности современной страны, четкость и слаженность ее работы определяет уровень развития города, региона и всей страны, так как именно за счет налоговых поступлений развивается в экономическом отношении наше государство, обеспечивается социальная политика и т.д.

Понятие налоговой системы

Налоги и налоговая система – это неотъемлемый элемент экономической деятельности нашей страны и любой другой. Налоги и вся налоговая система призваны пополнять казну государства. Еще с древних времен люди платили налоги, которые назывались иначе и могли иметь не только денежное выражение, но и материальное (например, оброк в виде части урожая).

Любой социум, общество должно существовать за счет финансовых средств, источниками таких средств может быть различная внешнеторговая деятельность страны на международном торговом рынке, но чаще всего бюджет формируется преимущественно из налоговых поступлений, которые гарантирует налоговая система.

Замечание 2

На сегодняшний день налоги в нашей стране имеют разные направления и особенности, разные ставки и налогооблагаемые базы, но та или иначе, все они поступают в казну и обеспечивают существование современного общества.

Налоги платят как физические лица, так и юридические, некоторые налоги совпадают и подлежат уплате и теми и теми, но большая часть налогов носит обособленный характер и подходит только определенной группе налогоплательщиков.

Уплату налогов, сбор, а также управление всеми налоговыми поступлениями обеспечивает налоговая система.

Определение 1

Налоговая система представляет собой совокупность всех мероприятий по сбору, обработки, начислению налогов налогоплательщикам и т.д. с целью обеспечения пополнения бюджета страны.

Налоговая система в целом занимается всеми аспектами по управлению налогами и связями с налогоплательщиками. У налоговой системы огромное количество функций и обязанностей. Законодательно всю налоговую систему можно контролировать с помощью Налогового Кодекса РФ – это основной законодательный документ, где прописаны все правила и обязанности налоговых органов. Налоговый Кодекс состоит из двух частей. Помимо Кодекса есть еще целый ряд законодательных актов и законов, направленных на контроль и обеспечение порядка в области налоговой системы.

Структура налоговой службы

Современная структура налоговой системы имеет трехступенчатую структуру:

- Первая ступень – это Федеральная налоговая служба;

- Вторая ступень – это Межрегиональная налоговая служба;

- Третья ступень – это ФНС России.

Первая ступень, самая низшая, Федеральная налоговая служба, эти подразделения размещаются на территории городов и иных поселений, осуществляя контроль за сбором, начислением, обработкой налогов и сборов на подведомственной им территории.

Вторая ступень – Межрегиональная налоговая служба работает уже на территории крупнейших регионов нашей страны и имеет у себя в подчинении все Федеральные налоговые службы, которые входят в состав региона.

Третья ступень – ФНС России занимается осуществлением контроля за работой всех Межрегиональных налоговых служб, а также она призвана решать все самые важные вопросы, которые касаются налоговых поступлений, отчислений и начислений. Также в основных обязанностях ФНС России разрабатывать новые проекты по налоговой системе.

ФНС России – это основное подразделение налоговой системы, во главе стоит руководитель, которого может назначить только правительство РФ в лице Министерства Финансов. Руководитель ФНС России несет большую ответственность за реализацию плановых задач и достижение целей налоговой системы страны.

Такая структура управления обеспечивает полный и своевременный контроль за всеми налоговыми операциями в стране.

Основными задачами существующей налоговой структуры являются:

- Полный и своевременный контроль за всеми законодательными обязательствами;

- Правильность начисления и исчисления налогового бремени;

- Контроль за своевременность оплаты налоговых обязательств налогоплательщиками в каждом городе, регионе и стране;

- Реализация валютного контроля на территории всей страны в соответствии с законодательством.

Замечание 3

Таким образом, налоговая система – это сложный механизм взаимодействия между всеми субъектами и объектами данной системы. Налоговая система РФ представляет собой целый ряд мероприятий, направленных на реализацию целей и задач данной системы в современных условиях и рамках.

Структура налоговой системы состоит из трех основных ступеней: Федеральная налоговая служба; Межрегиональная налоговая служба; ФНС России, где ФНС России играет главенствующую роль и значение, так как аккумулирует все налоговые процессы в рамках действующего законодательства. Во главе налоговой системы стоит руководитель, который назначается исключительно министром Министерства Финансов РФ.

spravochnick.ru

Налоговая служба РФ: структура и основные функции

Налоги в качестве центрального института формирования доходов бюджета имеют не такую уж и давнюю историю (до 200 лет). Зарождение данной науки произошло в 16 веке, однако основное свое развитие она получила в России в начале 18 века. И таким толчком послужило издание указов о сборах налогов в период правления Петра I.

Структура налоговых органов

Налоговая служба РФ имеет вертикальную структуру, которая предусматривает подчинение снизу вверх. Ее составляющими элементами являются: Центральный аппарат службы, межрегиональные, территориальные органы (областной уровень) и инспекции районного уровня.

Налоговая служба РФ имеет вертикальную структуру, которая предусматривает подчинение снизу вверх. Ее составляющими элементами являются: Центральный аппарат службы, межрегиональные, территориальные органы (областной уровень) и инспекции районного уровня.Центральный орган включает структурные подразделения (управления), которые подразделены по выполнению основных функций. Например, это управление налогового контроля, администрирования крупных плательщиков и т. д.

Данный орган государственной власти подчиняется Минфину РФ. В его систему входят следующие подведомственные организации:

— научно-исследовательский центр;

— институт развития;

— образовательные и лечебно-оздоровительные учреждения.

К территориальным органам могут быть отнесены:

— управление налоговой службы по субъектам РФ;

— межрегиональная инспекция налоговой службы;

— инспекции районного и межрайонного уровня.

Основные функции налоговых органов

Федеральная налоговая служба относится к структуре органов исполнительной власти, которыми осуществляются функции контроля и надзора соблюдения соответствующего российского законодательства, достоверности исчисления и полноты уплаты обязательных платежей в бюджет, а также соблюдения валютного законодательства. В функции данной службы входит и администрирование производства и оборота табачной, алкогольной и спиртосодержащей продукции.

Федеральная налоговая служба относится к структуре органов исполнительной власти, которыми осуществляются функции контроля и надзора соблюдения соответствующего российского законодательства, достоверности исчисления и полноты уплаты обязательных платежей в бюджет, а также соблюдения валютного законодательства. В функции данной службы входит и администрирование производства и оборота табачной, алкогольной и спиртосодержащей продукции.Данные органы осуществляют государственную регистрацию субъектов хозяйствования в форме юридических лиц и индивидуальных предпринимателей. При возникновении банкротства у плательщиков налоговая служба представляет государство с требованиями об уплате денежных обязательств и прочих платежей.

Руководство налоговым органом

Возглавляет данный орган руководитель, который как назначается, так и освобождается с должности Правительством по представлению Минфина РФ.

Он несет ответственность за полное и своевременное выполнение функций и задач, возложенных на службу.

Он несет ответственность за полное и своевременное выполнение функций и задач, возложенных на службу.Федеральная налоговая служба в составе руководства имеет также и заместителей начальника, которые назначаются и освобождаются Министром по представлению уже назначенного руководителя центрального органа.

Основные задачи

Налоговая служба должна выполнять основную задачу – осуществление контроля соблюдения налогового законодательства, достоверности исчисления и своевременности уплаты обязательных платежей, которые регулируются соответствующим российским законодательством. Нельзя забывать и о валютном контроле, осуществляемом также в соответствии с действующими нормативными документами о регулировании данной сферы.

Налоговая служба, помимо соблюдения действующего законодательства, должна в установленном порядке вести реестр субъектов хозяйствования, бесплатно информировать плательщиков об изменениях в нормативных актах, порядке расчета и уплаты сборов. При возникновении у плательщика на лицевом счету переплаты (излишне уплаченных сумм) налоговый орган осуществляет их возврат либо зачет. В обязанности данного органа входит соблюдение налоговой тайны.

Официальный сайт налоговой службы

В связи с постоянными изменениями в российском законодательстве налогоплательщики просто не успевают следить за нововведениями.

Поэтому в функциональные обязанности данного органа власти входит своевременное обновление нормативной базы данных. С целью облегчения данного процесса руководством было дано задание соответствующему структурному подразделению создать официальный сайт налоговой службы (nalog.ru). Этот ресурс является достаточно эффективным инструментом для проведения успешной налоговой политики на территории России. С его помощью доводятся до плательщиков новости в сфере налогообложения, решаются спорные вопросы, предоставляется полная информация о заполнении и порядке предоставления в органы отчетности, декларировании доходов. Также на данном сайте осуществляется регистрация как юридических, так и физических лиц.

Поэтому в функциональные обязанности данного органа власти входит своевременное обновление нормативной базы данных. С целью облегчения данного процесса руководством было дано задание соответствующему структурному подразделению создать официальный сайт налоговой службы (nalog.ru). Этот ресурс является достаточно эффективным инструментом для проведения успешной налоговой политики на территории России. С его помощью доводятся до плательщиков новости в сфере налогообложения, решаются спорные вопросы, предоставляется полная информация о заполнении и порядке предоставления в органы отчетности, декларировании доходов. Также на данном сайте осуществляется регистрация как юридических, так и физических лиц.На странице ресурса можно найти контактные телефоны, адреса и прочие сведения о функционирующих структурных подразделениях и ведомствах.

Взаимодействие с налогоплательщиками

Налоговая служба, как указывалось выше, выполняет фискальные функции. В ее обязанности, помимо предоставления административных услуг, входит и надзор за соблюдением соответствующего законодательства.

Для качественного выполнения последних функций существуют подразделения налогового контроля, известные как аудит.

Для качественного выполнения последних функций существуют подразделения налогового контроля, известные как аудит.За проведение проверки отвечает инспекция федеральной налоговой службы районного уровня. Однако существуют определенные правила – комплексные документальные проверки субъектов хозяйствования не должны проводиться чаще чем один раз в год. По результатам таких проверок выявляются некоторые нарушения, проводятся доначисления налоговых обязательств, которые плательщик обязан уплатить в бюджет.

fb.ru

Состав и структура налоговых органов

Налоговый контроль — одна из составляющих общей системы финансового контроля, действующей в Российской Федерации.

Система налоговых органов в Российской Федерации построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации и состоит из трех звеньев. Каждый уровень системы и ее составляющие имеют свои функции и специфику.

Центральным органом управления налогообложения в Российской Федерации является Федеральная налоговая служба. Основные функции, возложенные на ФНС России по контролю и надзору за:

- соблюдением налогового законодательства Российской Федерации о налогах и сборах;

- правильностью исчисления, полнотой, своевременностью внесения в соответствующий бюджет налогов и сборов и иных обязательных платежей;

- производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции;

- соблюдением валютного законодательства в пределах компетенции налоговых органов;

- информированием налогоплательщиков по вопросам налогового законодательства и разъяснением системы налогообложения.

ФНС России также является уполномоченным федеральным органом исполнительной власти, осуществляющим:

- государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей;

- представление в делах о банкротстве и в процедурах банкротства требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам.

Федеральная налоговая служба находится в ведении Министерства финансов Российской Федерации.

Федеральная налоговая служба руководствуется в своей деятельности Конституцией Российской Федерации, федеральными конституционными законами, федеральными законами, актами Президента Российской Федерации и Правительства Российской Федерации, международными договорами Российской Федерации, нормативными правовыми актами Министерства финансов Российской Федерации, а также Положением о ФНС России.

Федеральная налоговая служба осуществляет свою деятельность непосредственно и через свои территориальные органы во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными, организациями.

Федеральную налоговую службу возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством Российской Федерации по представлению Министра финансов.

Структура налоговых органов утверждается приказом Федеральной налоговой службы Российской Федерации. Каждый налоговый орган является самостоятельным юридическим лицом, но в то же время находится в вертикальной подчиненности и входит в единую централизованную систему.

Особенностью реформирования структуры налоговых органов является создание межрегиональных и межрайонных инспекций.

В отличие от традиционных инспекций, осуществляющих контроль в зависимости от территориальной принадлежности налогоплательщика, межрегиональные и межрайонные инспекции строят свою работу исходя из категории налогоплательщика и его отраслевой принадлежности.

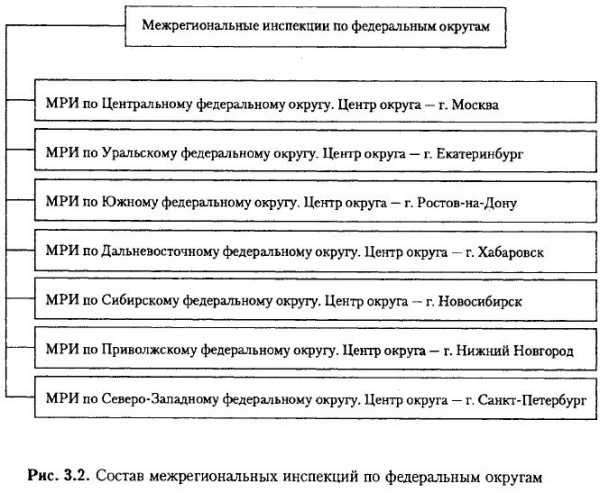

Межрегиональные инспекции по федеральным округам занимают промежуточное положение между федеральной налоговой службой и территориальными управлениями ФНС России (рис. 3.2).

Межрегиональные инспекции ФНС России по федеральным округам созданы для:

- осуществления взаимодействия с полномочными представителями Президента Российской Федерации в федеральных округах по вопросам, отнесенным к их компетенции;

- контроля за соблюдением законодательства Российской Федерации о налогах и сборах на территории соответствующего федерального округа;

- проведения налоговых проверок.

На межрегиональном уровне также существуют семь межрегиональных инспекций по крупнейшим налогоплательщикам в следующих сферах:

- разведка, добыча, переработка, транспортировка и реализация нефти и нефтепродуктов;

- разведка, добыча, переработка, транспортировка и реализация природного газа;

- производство и оборот этилового спирта из всех видов сырья, алкогольной, спиртосодержащей и табачной продукции;

- электроэнергетика, в том числе производство, передача, распределение и реализация электрической и тепловой энергии;

- производство и реализация продукции металлургической промышленности;

- оказание транспортных услуг;

- оказание услуг связи.

Налоговые службы на уровне субъектов Российской Федерации (республик, краев) выполняют следующие задачи:

- осуществляют контроль за соблюдением налогового законодательства на территории соответствующего субъекта Российской Федерации;

- обеспечивают поступления налогов, сборов и других обязательных платежей в бюджет.

Руководитель Управления ФНС по субъекту Российской Федерации назначается руководителем ФНС России по согласованию с полномочным представителем Президента Российской Федерации по соответствующему субъекту Российской Федерации.

Можно выделить два вида инспекций Федеральной налоговой службы межрайонного уровня:

- инспекции ФНС России, контролирующие территорию не одного, а нескольких административных районов;

- инспекции ФНС России, осуществляющие налоговый контроль за крупнейшими налогоплательщиками, которые подлежат налоговому администрированию на региональном уровне.

Налоговые инспекции на местах имеют право:

- проводить налоговые проверки;

- производить выемку документов при проведении налоговых проверок у налогоплательщика или налогового агента, свидетельствующих о совершении налоговых правонарушений, в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

- вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах;

- приостанавливать операции по счетам налогоплательщиков, плательщиков сборов и налоговых агентов в банках и налагать арест на имущество налогоплательщиков, плательщиков сборов и налоговых агентов;

- требовать от налогоплательщиков исправления выявленных налоговых нарушений;

- предъявлять в суды общей юрисдикции или арбитражные суды иски о ликвидации организации; о взыскании налоговых санкций с лиц, допустивших нарушения законодательства о налогах и сборах; о признании недействительной государственной регистрации юридического лица или государственной регистрации физического лица в качестве индивидуального предпринимателя; в иных случаях;

- требовать от банков документы, подтверждающие исполнение платежных поручений налогоплательщиков, плательщиков сборов и налоговых агентов и инкассовых поручений (распоряжений) налоговых органов о списании со счетов налогоплательщиков, плательщиков сборов и налоговых агентов сумм налогов и пени и другие права.

В состав обязанностей налоговых органов входят:

- соблюдение законодательства о налогах и сборах;

- осуществление контроля за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

- ведение в установленном порядке учета налогоплательщиков;

- проведение разъяснительной работы по применению законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, бесплатно информировать налогоплательщиков о действующих налогах и сборах, представлять формы установленной отчетности и разъяснять порядок их заполнения;

- возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов;

- соблюдение налоговой тайны;

- направление налогоплательщику или налоговому агенту копии акта налоговой проверки и решения налогового органа, налоговое уведомление и требование об уплате налога и сбора.

psyera.ru

Система налоговых органов: понятие, структура, принципы построения

В статье анализируется система налоговых органов. По мнению автора, система налоговых органов, построенная по принципу централизации, включает в себя два уровня: Федеральную налоговую службу и ее территориальные органы. Между элементами системы налоговых органов складываются определенные иерархические отношения. Эффективность работы налоговых органов во многом зависит от четкости законодательного закрепления принципов их организации и деятельности.

Ключевые слова: налоговые органы, система налоговых органов, компетенция, финансовый контроль.

Налоговым кодексом Российской Федерации, Законом Российской Федерации от 21.03.1991 № 943–1 (ред. от 02.04.2014) «О налоговых органах Российской Федерации» определено, что налоговые органы представляют собой единую централизованную систему, включающую в себя федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы.

При этом остается непонятным, о каком федеральном органе идет речь. Ни Налоговый кодекс Российской Федерации, ни Закон РФ от 21.03.1991 № 943–1 «О налоговых органах Российской Федерации» не содержат официального наименования налоговых органов. Оно определено Постановлением Правительства РФ от 30.09.2004 № 506 «Об утверждении Положения о Федеральной налоговой службе». В соответствии с данным подзаконным нормативным правовым актом федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, является Федеральная налоговая служба [1].

Как мы видим, имеет место правовая неопределенность. В целях ее устранения предлагаем внести изменения в действующее законодательство, изложив в следующей редакции:

‒ статью 30 Налогового кодекса Российской Федерации «Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации иных обязательных платежей. В указанную систему входят Федеральная налоговая служба и ее территориальные органы»;

‒ статью 2 Закона РФ от 21.03.1991 № 943–1 «О налоговых органах Российской Федерации»: «Единая централизованная система налоговых органов состоит Федеральной налоговой службы и ее территориальных органов».

Система налоговых органов Российской Федерации, построенная по принципу централизации, имеет двухуровневую структуру, включающую в себя:

‒ Федеральную налоговую службу;

‒ территориальные органы ФНС России.

ФНС России не имеет подведомственных органов государственной власти и зарубежных представительств.

Структура первого уровня системы налоговых органов — Федеральной налоговой службы — включает в себя руководство (Руководителя и его заместителей) ФНС России, помощников (советников) Руководителя и структурные подразделения по основным направлениям деятельности — управления центрального аппарата Службы, состоящие из отделов. Структуру и штатное расписание центрального аппарата ФНС России утверждаются Руководителем ФНС России в пределах фонда оплаты труда и численности работников, установленных Правительством, с учетом реестра должностей федеральной государственной гражданской службы и актов, определяющих нормативную численность соответствующих подразделений.

Второй уровень системы налоговых органов включает в себя:

‒ территориальные органы, непосредственно подчиняющиеся ФНС России и ей подконтрольные;

‒ территориальные органы, подчиняющиеся вышестоящему территориальному органу Федеральной налоговой службы.

Эффективность работы налоговых органов во многом зависит от четкого законодательного закрепления принципов их создания и деятельности, отражающих закономерности развития налоговых правоотношений, определяющих границы возможного и должного, желательного и нежелательного [2].

Так как налоговые органы имеют статус федеральной службы, то их деятельность подчинена как общим, так и специальным принципам.

К числу базовых идей, лежащих в основе построения и функционирования всего механизма государства, можно отнести такие начала, как: законность; гуманизм; гласность; уважение прав и свобод человека и гражданина; профессионализм; соблюдение профессиональной этики.

Действующим законодательством четко определены специальные принципы построения и функционирования Федеральной налоговой службы. К их числу, прежде всего, относится принцип единства и централизации системы налоговых органов, отражающий административную целостность всех органов ФНС России, их «вертикальную» властную подчиненность, единство целей, задач, прав и обязанностей всех указанных органов [3].

Единство системы налоговых органов обеспечивается тем, что налоговый контроль выполняют все структурные подразделения, входящие в систему Федеральной налоговой службы. Реализация данного принципа дает возможность обеспечить единообразное применение актов законодательства о налогах и сборах на территории всего государства всеми субъектами налоговых правоотношений. Принцип единства налоговых органов реализуется в их деятельности посредством применения единых форм и методов финансового контроля. Нормативно определена организационная структура налоговых органов, порядок назначения на государственные должности в ФНС России.

Федеральную налоговую службу возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством Российской Федерации по представлению Министра финансов Российской Федерации.

Руководитель Федеральной налоговой службы имеет заместителей, назначаемых на должность и освобождаемых от должности Министром финансов Российской Федерации по представлению руководителя Службы. Количество заместителей руководителя ФНС России устанавливается Правительством Российской Федерации.

Руководитель Федеральной налоговой службы обладает широким кругом государственно-властных полномочий. К ним в частности, относятся полномочия по назначению и освобождению от должности руководителей территориальных органов Федеральной налоговой службы. Исключение составляют руководители территориальных органов ФНС России по субъектам Российской Федерации, назначаемых и освобождаемых от должности по решению Правительства Российской Федерации.

Конкретный объем полномочий налоговых органов определяется положением, которое занимает то или иное организационное звено в системе налоговых органов, содержанием функций, выполняемых на определенном уровне, и устанавливается нормативными правовыми актами Министерства финансов Российской Федерации и ФНС России.

Принцип единства системы налоговых органов предполагает построение иерархических взаимоотношений между налоговыми органами различных уровней. Иерархичность в системе налоговых органов выражается в нескольких аспектах, в частности:

‒ в праве вышестоящих налоговых органов проводить повторные выездные налоговые проверки в порядке контроля деятельности нижестоящих налоговых органов;

‒ в праве вышестоящих налоговых органов приостанавливать решения нижестоящих налоговых органов в случае их обжалования;

‒ в праве вышестоящих налоговых органов отменять решения нижестоящих налоговых органов в случае их несоответствия действующему законодательству;

‒ в праве налогоплательщика обжаловать в вышестоящие налоговые органы решения нижестоящих налоговых органов.

Эффективная контрольно-надзорная деятельность налоговых органов является важнейшим средством укрепления правовых начал в налоговой сфере [4].

Деятельность любого субъекта государственного финансового контроля во многом зависит от закрепления и реализации принципа независимости. Поскольку налоговые органы имеют статус федеральной службы, правовое регулирование их деятельности, включая определение структуры, полномочий возможно исключительно на федеральном уровне.

В тоже время принцип независимости не имеет и не может иметь абсолютного характера. При осуществлении своих полномочий налоговые органы, их должные лица обязаны строго руководствоваться актами законодательства о налогах и сборах. Иными словами, реализация принципа независимости предполагает только лишь организационную и юридическую обособленность налоговых органов от других органов публичной власти всех уровней, физических и юридических лиц.

Качество работы налоговых органов во многом зависит от соблюдения ими принципа объективности, предполагающего строгое соответствие действий должностных лиц налоговых органов установленным налоговым законодательством страны процедурам проведения мероприятий налогового контроля, недопущение предвзятости или предубеждения в отношении налогоплательщиков, налоговых агентов, иных участников налоговых правоотношений.

Дальнейшее совершенствование механизма правового обеспечения налоговых органов должно строиться на основе научно разработанных концептуальных положений [5].

Выводы: Налоговые органы входят в систему федеральных органов исполнительной власти; представляют собой единую систему, включающую в себя разнообразные структуры Федеральной налоговой службы различного уровня, между которыми складываются определенные иерархические отношения.

Литература:

- Постановление Правительства РФ от 30.09.2004 № 506 (ред. от 05.02.2016) «Об утверждении Положения о Федеральной налоговой службе»// Собрание законодательства РФ. 2004. № 40. Ст. 3961; Собрание законодательства РФ. 2016. № 7. Ст. 985.

- См.: Мирошник С. В. Право в современном понимании// Северо-Кавказский юридический вестник. 2014. № 2.

- См.: Постановление Третьего арбитражного апелляционного суда от 06.02.2015 по делу № А33–12259/2014; Определение Верховного Суда РФ от 18.05.2015 № 308-КГ15–4364 по делу № А53–16108/2014// СПС «Консультант Плюс».

- См.: Мирошник С. В. О соотношении контроля и надзора в деятельности федеральных органов исполнительной власти// Северо-Кавказский юридический вестник. 2012. № 4.

- См.: Мирошник С. В., Немыкина О. Е., Девятых Н. В. Актуальные вопросы правового обеспечения налогового контроля// Теория и практика общественного развития. 2015. № 19.

moluch.ru

Анализ и структура налоговой системы

Содержание

Введение

Глава 1. Организация работы и полномочия ИФНС

1.1 Характеристика МИ ФНС России № 5 по ЧР

1.2 Организационно-управленческая структура ИФНС

1.4 Налоговая декларация

Глава 2. Анализ и структура налоговой системы

2.1 Виды взимаемых налогов, их динамика и структура

Глава 3. Налоговый контроль

3.1 Учет налогоплательщиков

3.2 Налоговые проверки

Заключение

Список использованной литературы

ВВЕДЕНИЕ

Налоги в нашей жизни определяют многое, от того, сколько их будет собрано, зависит благополучие страны, региона, конкретного города. В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, чем больше функций возложено на государство, тем больше оно должно собирать налогов.

В сложное для нашей страны время налоги играют немалую роль в укреплении экономической позиции России. Налогам отводится важное место среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

В условиях перехода от административно-директивных методов управления к экономическим резко возрастает роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий.

Глава 1. Организация работы и полномочия ИФНС

1.1 Характеристика Межрайонной инспекции МНС России № 5 по Чувашской Республике

Межрайонная Инспекция Федеральной Налоговой Службы № 5 по Чувашской Республике входит в единую систему Управления Федеральной налоговой службы, является юридическим лицом, имеет самостоятельную смету расходов, лицевой счет в Отделении федерального Казначейства Министерства финансов Российской Федерации по Чебоксарскому району, печать с изображением Государственного Герба Российской Федерации и со своим наименованием, подчиняется руководителю Управления ФНС России по Чувашской Республике.

Межрайонная инспекция ФНС России № 5 по Чувашской Республике состоит из 9 отделов, входящих в единую структуру Инспекции, утвержденную руководителем Управления ФНС России по Чувашской Республике с правом последующего изменения или дополнения структуры Инспекции.

Межрайонная инспекция ФНС России №5 по Чувашской Республике в своей деятельности руководствуется Конституцией Российской Федерации, Конституцией Чувашской Республики, Налоговым Кодексом Российской Федерации, Указами и распоряжениями Президента Российской Федерации, законодательством Чувашской Республики, постановлениями Правительства Российской Федерации, Кабинета Министров Чувашской Республики, приказами и указами Управления ФНС России по Чувашской Республике, постановлениями и решениями органов государственной власти Чувашской Республики, решениями Собрания депутатов Чебоксарского района по налоговым вопросам в пределах предоставленных прав.

Структура и штатное расписание Межрайонной инспекции ФНС

России № 5 по Чувашской Республике утверждается руководителем в пределах установленного фонда оплаты труда и штатной численности.

Руководитель Межрайонной инспекции ФНС России № 5 по Чувашской Республике назначается приказом Управления ФНС России по Чувашской Республике.

Главной задачей Межрайонной инспекции ФНС России № 5 по Чувашской Республике является контроль за соблюдением законодательства о налогах и сборах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты налогов и других платежей, установленных законодательством Российской Федерации, Чувашской Республики и решениями Собрания депутатов Чебоксарского района в пределах их компетенции.

Межрайонная инспекция ФНС России № 5 по Чувашской Республике выполняет следующие основные функции:

— проводит работу по осуществлению контроля за соблюдением законодательства по налогам и сборам;

— обеспечивает своевременность и полный учет налогоплательщиков, правильность исчисления платежей юридическими лицами, а также поступления этих платежей в соответствующие бюджеты;

— контролирует своевременность представления налогоплательщиками бухгалтерских отчетов и балансов, деклараций и других документов;

— осуществляет взыскание платежей, а также пени за счет денежных средств, возврат излишне взысканных и уплаченных налогов и других обязательных платежей в бюджет через банки;

— производят выездные проверки на местах по соблюдению налогового законодательства, арест имущества;

— осуществляют контрольную работу по взаимодействии с правоохранительными органами, финансовыми органами;

— организует контроль за применением контрольно — кассовых машин и соблюдением условий работы с денежной наличностью;

— составляет, анализирует и представляет установленную отчетность, расчеты, сведения в Управление МНС России по Чувашской Республике;

ведет в установленном порядке делопроизводство, учет бланков строгой отчетности;

— привлекает в соответствии с действующим законодательством к дисциплинарной ответственности работников Инспекции за нарушения, допущенные ими в работе.

Проверки предприятий, учреждений и организаций должностные лица Межрайонной инспекции ФНС России № 5 по Чувашской Республике оформляют актами, в которых отражаются выявленные нарушения законодательства о налогах и других платежей в бюджет. Акт подписывается должностными лицами Межрайонной инспекции ФНС России №5 по Чувашской Республике , другими участниками проверок и руководителями и главными бухгалтерами проверенных предприятий, учреждений и организаций. В случаях несогласия с фактами, изложенными в акте, руководители и главные бухгалтера обязаны подписать акт и сделать запись о возражениях, прилагая одновременно письменные пояснения и документы, подтверждающие эти возражения.

Права, обязанности и ответственность государственных налоговых инспекторов, специалистов, а также порядок обжалования их действий регулируется Налоговым Кодексом Российской Федерации.

1.2 Организационно-управленческая структура ИФНС

1. Руководитель инспекции

2. Отдел финансового и общего обеспечения

3. Юридический отдел

4. Отдел работы с налогоплательщиками, их регистрации и учета

5. Отдел информационных технологий

6. Отдел ввода и обработки данных

7. Отдел анализа, отчетности и урегулирования задолженности

8 Отдел камеральных проверок

9. Отдел выездных проверок

Состав отделов, основные обязанности:

Отдел общего обеспечения.

Общий отдел:

1. общее делопроизводство;

2. ведение государственного архива документов;

3. ведение текущего архива документов;

4. планирование, координация и контроль исполнения работ;

5. секретариат руководителей;

6. обеспечение представительских мероприятий;

7. массовая печать и размножение документов.

Административно -хозяйственный отдел:

1. выполнение функций получателя бюджетных средств федерального бюджета, определенных Бюджетным кодексом Российской Федерации;

2. осуществление бухгалтерского учета и представление в установленном порядке бухгалтерской отчетности по единой системе данных об имущественном и финансовом положении налогового органа и результатах его финансово -хозяйственной деятельности, а также статистической отчетности;

3. прием, увольнение, перемещение персонала;

4. обеспечение трудового режима;

5. организация и проведение мероприятий по обеспечению безопасности деятельности инспекций;

6. обеспечение прохождения государственной службы и соблюдения применения законодательства о государственной службе;

7. организация и проведение мероприятий по гражданской обороне;

8. организация обучения персо

mirznanii.com

Учебники по экономике |

5.1. Структура налоговой системы Налоговая система представляет собой единую совокупность однородных элементов, объединенных в единое целое и выполняющих единую задачу — изъятие налогов и сборов с субъектов налога в соответствующие бюджеты и внебюджетные фонды территориальных образований.

Схема 2. Структура налоговой системы РФ насчитывает 180 тыс. сотрудников (без ФСНП РФ) Субъекты налога. Субъектами налога являются организации (юридические лица) и граждане (физические лица), на которые в соответствии с законодательством возложена обязанность уплачивать налоги (сборы, пошлины). Налогоплательщики и плательщики сборов уплачивают налоги (сборы), в том числе в связи с перемещением товаров через таможенную границу в соответствии с налоговым законодательством. |

eclib.net